最終更新日:2023年12月4日

目次

- そもそも電子帳簿保存法とは?

- 電子帳簿保存法における保存期間は?

- 法人の場合、帳簿書類と電子データの保存期間は7年

- 法人が欠損金の繰越控除を受ける場合、保存期間は最長10年

- 個人事業主の場合は白色申告と青色申告で異なる

- 紙媒体を電子化した後はどうする?

- 2022年1月改正後(事前の承認申請を行っていない場合)

- 2022年1月改正より前に、事前の承認申請を行っていた場合

- 紙媒体・電子データ別の保存方法

- 紙で受け取った場合は紙のままか、もしくはスキャナ保存

- 電子データで受け取った場合は、電子データ保存

- 保存期間が終了した帳簿書類は、どのように処分する?

- 電子帳簿保存法の改正にはツールを活用しよう

そもそも電子帳簿保存法とは?

電子帳簿保存法とは、電子データとして帳簿や書類を保存する場合に、信頼できるデータとして保存が行われるように保存要件などを規定した法律のことです。

正式名称は「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」といい、これまで原則として「紙媒体での保存」が義務化されていた帳簿書類について、条件付きで「電子データ保存」を認めることと、インターネット上で電子的に授受を行った取引データの保存を義務化することを定めた法律です。

1998年に社会全体のデジタル化への対応や、法人・個人事業主の生産性と記帳水準の向上を目指して施行され、それ以降の法改正では電子データとして保存可能な書類形式の範囲の拡大や、電子帳簿として認められるための要件の緩和などが行われてきました。

2022年1月に施行された改正法では、それまで電子帳簿を使用するには必須とされていた、税務署長への事前承認制度が廃止され、電子帳簿の導入にあたってのプロセスが簡略化されています。

併せて、電子取引における電子データの保存が義務化され、電子データと紙の書類を二重に管理する必要がなくなりました。

電子帳簿保存法における保存期間は?

電子帳簿保存法における帳簿の保存期間は、法人または個人、さらに経営状況や記帳方法によって異なります。ここからは、ケースによって異なる帳簿の保存期間について解説します。

法人の場合、帳簿書類と電子データの保存期間は7年

法人は確定申告書の提出期限翌日から7年間、帳簿書類を保存する義務があります。

この期間は、税務署が必要な情報にアクセスできるようにするために設けられています。税務署の調査や税金の計算に関する情報は、企業の運営にとって重要な要素です。法人は、帳簿書類の保存期間を守り、財務情報を適切に管理することで、税務署との信頼関係を築き、スムーズな税務手続きを行うことができます。

法人が税務署に提出する確定申告書には、企業の収入や支出などの財務情報が記載されています。このような財務情報は、税務署が税金の計算や調査を行う際の重要な情報です。

7年が経過した後の保存義務はありませんが、保存期間中はしっかりと社内で帳簿書類を管理する必要があります。帳簿書類は税務署の 調査に備えて必要となるだけでなく、企業の経営においても重要な財務情報であり、正確な財務情報は企業の収益や負債などを把握するための基礎となるからです。適切な管理を行うようにしましょう。

また、電子取引による電子データのやりとりを行った場合も同様に、保存義務は7年間です。法人が電子データを含めた帳簿書類を保存する際には、情報セキュリティにも注意してください。機密情報や個人情報が含まれているため、不正アクセスやデータの漏洩を防ぐための対策を講じる必要があります。

法人が欠損金の繰越控除を受ける場合、保存期間は最長10年

法人の帳簿書類の保存期間は7年ですが、欠損金の繰越控除を受ける場合、保存期間は最長10年となります。欠損金とは、その期のマイナスの利益のことで、正確には各事業年度の損金の額が益金の額を超えた場合の、マイナス金額を指します。法人の事業年度に欠損金が生じた場合は、控除しきれなかった金額を翌年以降に繰り越すことができる「欠損金繰越控除制度」があります。繰越可能期限は10年なので、欠損金が生じている場合には、例外として帳簿書類の保存期間が最長10年まで延長されます。

個人事業主の場合は白色申告と青色申告で異なる

個人事業主の場合、帳簿書類の種類に応じて5年もしくは7年間の保存が必要になります。個人事業主における帳簿書類の保存期間は「白色申告者」なのか「青色申告者」なのかによって異なります。まず、7年間の保存が定められているのが「青色申告者」です。青色申告とは、複式簿記(10万円の青色申告特別控除を受ける場合は簡易簿記)で記帳し、その記帳に基づいて確定申告を行う制度です。具体的には仕訳帳、損益計算書、貸借対照表など作成する書類が多いため、帳簿の保存期間が長めに設定されています。

青色申告では一定水準の記帳をし、記帳内容にもとづいて正しい申告をしなければならないため、記帳の負担は大きくなります。その代わりに、所得税の計算においてさまざまな優遇措置が設けられています。

一方で、5年間の保存が定められている(法定帳簿を除く)のが「白色申告者」です。白色申告とは、青色申告以外の方法で確定申告をすることです。提出する書類が少ないため、帳簿の保存期間が短く設定されています。所得税上の優遇措置を受けることはできませんが、青色申告と比べ書類が少なく、記帳の負荷は比較的小さいといえます。

■白色申告者と青色申告者の帳簿保存期間

| 保存年数 | 白色申告者 | 青色申告者 |

| 7年保存 | ・法定帳簿 (収入金額や必要経費を記載した帳簿) |

・帳簿 (仕訳帳、総勘定元帳、現金出納帳など) ・決算関係書類 (損益計算書、貸借対照表など) ・現金預金取引等関係書類(※) (領収書、小切手控、預金通帳など) |

| 5年保存 | ・上記以外の任意帳簿 (固定資産台帳、売掛帳、買掛帳など) ・決算に関して作成した棚卸表その他の書類 ・業務に関して作成または受領した請求書・領収書・納品書などの書類 |

・取引に関して作成または受領した上記以外の書類 (請求書、見積書、契約書など) |

紙媒体を電子化した後はどうする?

取引先と書面で授受を行った請求書・領収書などの書類は、スキャナ保存により電子データとして保存することができます。電子データとして保存した後、元の紙媒体はどのように取り扱うべきなのでしょうか。ここからは、2022年の法改正前後で異なる元データの保存期間について解説します。

2022年1月改正後(事前の承認申請を行っていない場合)

2022年1月以降は、電子データのみの保存でよいとされています。そのため、スキャンと電子データの保存を行った後の紙媒体は、すぐに破棄しても問題ありません。

2022年1月改正より前に、事前の承認申請を行っていた場合

2022年1月までは例外を除き、請求書などの重要書類は定期的検査が行われるまで保存するように義務付けられていたため、引き続き改正前の要件を満たして紙媒体を保存する必要があります。当時、定期的検査は1年に1回以上と定められていたため、元の紙媒体は概ね保存後1年以内には破棄できると考えてよいでしょう。法改正以前に承認を受けている場合、法改正後もこれまでの税務署の承認は引き続き有効です。法改正後の緩和された要件の中でスキャナ保存を行う場合は、承認の取りやめの届出書を提出するなど一定の手続きが必要となるので、注意が必要です。

紙媒体・電子データ別の保存方法

会計システムなどで作成した帳簿書類や、取引先と電子的に授受した取引データは、基本的に電子データとして保存することが義務付けられています。しかし、紙媒体で授受した書類についてはどう取り扱えばよいのでしょうか。ここでは、紙媒体で作成・受領した書類の保存方法について解説します。

紙で受け取った場合は紙のままか、もしくはスキャナ保存

請求書や領収書など、紙で受け取った書類は、紙のまま保存するか「スキャナ保存制度」を活用して画像データで保存するかが、各事業者に委ねられています。「スキャナ保存」とは、請求書や領収書などの取引関係書類をスキャニングし、画像データとして保存する方法のことです。スキャナ保存への対応は各事業者に委ねられていますが、スキャナ保存により電子データとして保存する場合は、電子帳簿保存法で定められている以下の要件を満たす必要があります。

<スキャナ保存制度の要件の例>

・一定水準以上の解像度による読み取り:200dpi相当以上

・カラー画像による読み取り:赤・青・緑それぞれ256階調(約1,677万色)以上

・タイムスタンプの付与(※一部条件を満たすときは不要)

電子データで受け取った場合は、電子データ保存

2022年1月の法改正以前は、電子取引に関する書類をプリントアウトして、紙で保存する「書面による保存」が認められていました。しかし、法改正以降はすべての事業者に電子的にやりとりした取引データを電子データのまま保存することが義務化されました。これは「電子取引制度」といい、例えば、取引先とメールをやりとりし、請求書のPDFデータを授受したり、WEBサイトで発行された領収書データをダウンロードしたりする場合が相当します。

なお、2023年12月末までやむをえない事情があるなど特別な場合に限り、税務署長の判断により宥恕措置(ゆうじょそち)が認められる場合もあります。ただし、電子取引にも保存要件が定められているため、注意が必要です。

電子取引の対象となるのは下記のとおりです。

<電子取引の対象となる具体例>

・電子メール

・ウェブサイト

・ペーパーレスFAX

・クラウドサービス

・EDIシステム(企業間の電子データ交換をクラウド上で行うサービス)

・カード類(クレジットカード・交通系ICカードなど)

・記録媒体(DVD・ブルーレイ・USBスティックなど)

保存期間が終了した帳簿書類は、どのように処分する?

保存期間が終了した帳簿書類は、紙で保存している場合はシュレッダーなどを利用して、情報を読み取れないようにした上で破棄するのが一般的です。法人の規模によっては専門の業者に委託し、溶解する場合もあります。また、電子データの場合は、データを削除する必要がありますが、ハードディスクなどに直接アクセスし復元されないよう、特殊なソフトウェアを利用して完全にデータを削除することが望ましいでしょう。

保存期間はあくまで税法上の保存期間であるため、削除しなければならない個人情報などが含まれていない限り、保存期間を超えて帳簿書類を保存していても特に問題はありません。決算資料などは法人にとって重要な資料であるため、社内で保存ルールを設けて管理を行うケースが一般的です。

電子帳簿保存法の改正にはツールを活用しよう

国税関係帳簿書類の電子データ化をすすめることで、法人・個人事業主いずれにとっても長期間書類を管理するためのコストを削減することが可能になります。その一方で、電子帳簿保存法にもとづき、帳簿書類として保存要件を満たした電子データの保存を行うためには、法律への正しい理解と適切なツールの導入が必要です。

この機会に、請求書全般の電子化を検討してみてはいかがでしょうか。請求書からスタートして、領収書、見積書と段階的に経理のペーパーレス化を進めていくことで、業務効率化を図れます。

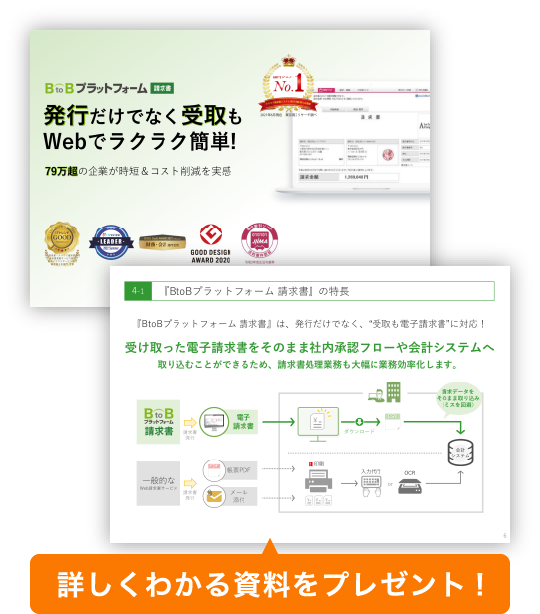

株式会社インフォマートが提供する「BtoBプラットフォーム 請求書」は、請求書の受領と発行、双方に対応した電子化システムです。請求書のペーパーレス化や、経理のテレワーク化の実現にお役立てください。

また、請求書以外のあらゆる国税関係書類の電子化を進めていくなら「STORAGE by invox」が便利です。請求書をはじめ、契約書や領収書、納品書、検収書、見積書、注文書などを一括して、電子帳簿保存法に対応する形で電子保存できます。ぜひ導入をご検討ください。

監修者プロフィール

宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは20年以上たちました。現在は、税理士法人みらいサクセスパートナーズの代表として、M&Aや事業承継のコンサルティング、税務対応を行っています。あわせて、CFP®(ファイナンシャルプランナー)の資格を生かした個人様向けのコンサルティングも行っています。また、事業会社の財務経理を担当し、会計・税務を軸にいくつかの会社の取締役・監査役にも従事しております。

【保有資格】CFP®、税理士